Immobilien? Baufi Deutschland!

Dein Partner für Baufinanzierungen Immobilienwissen Altersvorsorge

Du profitierst von schnellen Zusagen, günstigen Zinsen und individuellen Sonderlösungen – deutschlandweit.

Immobilien? Baufi Deutschland!

Dein Partner für Baufinanzierungen Immobilienwissen Altersvorsorge

Du profitierst von schnellen Zusagen, günstigen Zinsen und individuellen Sonderlösungen – deutschlandweit.

Über 600 Partnerbanken

Du profitierst von schnellen Zusagen, günstigen Zinsen und individuellen Sonderlösungen!

Denn wir kennen die Abteilungsleiter/innen der Banken persönlich.

Deutschlandweite Beratung für dich!

- Deutschlandweite Beratung

- Finanzierungszusage in 48 Stunden

- Bis zu 600 Banken im Vergleich

- 100% digitale Beratung

Unsere Leistungen auf einen Blick

Du bist bei uns genau richtig für die perfekte Finanzierung deiner Immobilie, sowie für nützliche Informationen und Tipps. Lies dich ein und fülle unsere Finanzierungsrechner mit Daten.

Baufinanzierung zu TOP Konditionen

Wir vergleichen die Konditionen von bis zu 600 Banken.

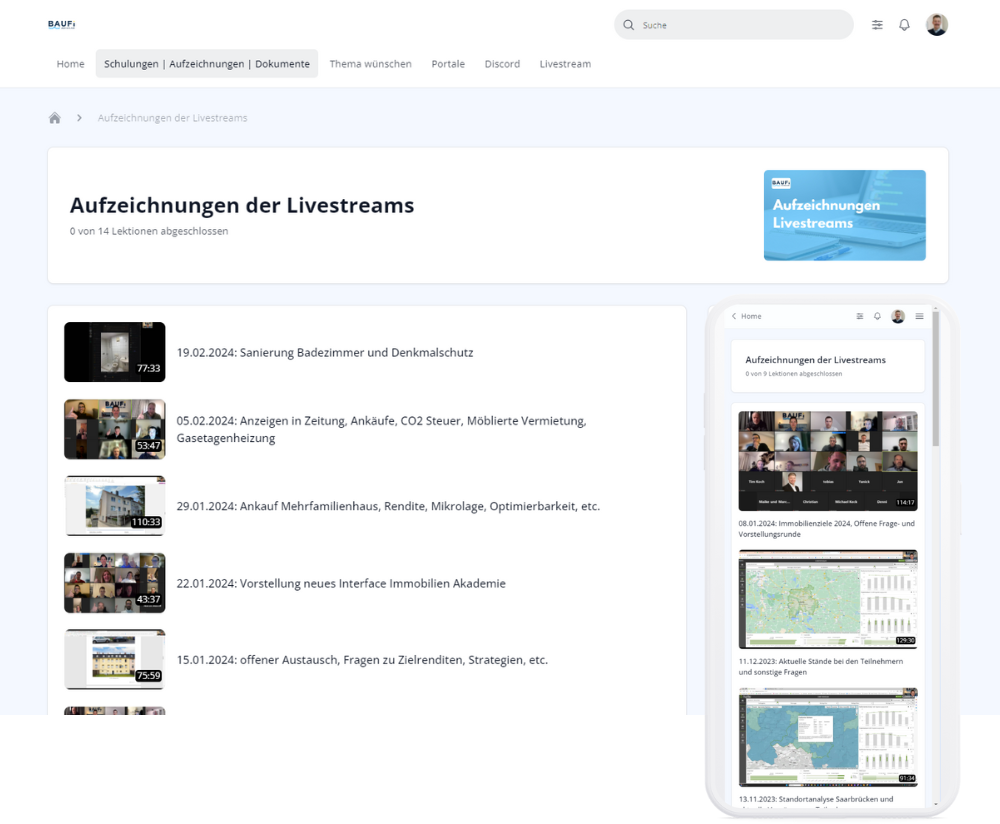

Immobilien Akademie: Lerne zu investieren

Lerne, wie du erfolgreich in vermietete Immobilien investierst.

Wie viel Immobilie kann ich mir leisten?

Erfahre, welche Immobilien du dir leisten kannst und welche nicht.

Beratung online buchen

Mit Echtzeitzugriff auf die Konditionen von über 600 Partnerbanken, sowie einem starken regionalen Netzwerk.

1. Unverbindlich anfragen

Über unser Antragsformular stellst du eine Anfrage für dein Vorhaben. Unverbindlich und kostenlos!

2. Angebot erhalten

Wir melden uns innerhalb von 24 Stunden bei dir zurück. Nach einer persönlichen und 100% digitalen Beratung, entwickeln wir dir eine maßgeschneiderte Finanzierung oder versorgen dich mit Infos.

3. Finanzierung abschließen

Unsere Expertinnen unterstützen dich im gesamten Prozess von A-Z. Du hast mit uns einen kompetenten Partner an deiner Seite.

Netzwerk und Kundenprojekte

Erhalte einen Einblick in die spannenden Projekte unserer Kundinnen und Kunden und unser starkes Netzwerk.

Dein Team von Baufi Deutschland

Dirk Nopp

Geschäftsführer

Ricardo Tunnissen

Geschäftsführer

Diana Moore

Finanzierungsspezialistin

Sabine Daume-Rodriguez

Finanzierungsspezialistin

Cornelia Reinecker

Finanzierungsspezialistin

Carolin Gerich

Finanzierungsspezialistin

Jan Hetzel

Finanzierungsspezialist

Sebastian Duhm

Vertriebs- und Produktmanager

AKTUELLES BEI BAUFI RHEINLAND

Aktuelle Beiträge und Interviews

Hier findest du unsere neuesten Artikel, Informationen und Interviews.